« L’efficacité et la stabilité du marché des bons du Trésor américains est une question de sécurité économique nationale ». (D. Duffie)

Dans cet épisode, nous reviendrons sur une séquence à laquelle les commentateurs « critiques » de la crise-Covid se sont peu intéressés jusqu’ici, et qui pourtant est d’une importance historique. Il s’agit d’un événement complexe sur le marché américain des bons du Trésor, les Treasuries, qui pendant la deuxième semaine de mars s’est momentanément bloqué. Ce blocage a représenté une menace sévère pour le financement des déficits budgétaires de l’État fédéral, et manifeste les problèmes croissants auxquels est confronté le dollar comme monnaie mondiale.

Dans de nombreux récits, la crise-Covid semble résulter simplement de l’impact que le confinement et la mise en veille de toute une partie de l’activité économique ont pu avoir sur l’économie de tel ou tel pays ou sur le capitalisme mondial dans son ensemble. Dans le premier épisode de ce feuilleton, nous-mêmes n’avons que partiellement échappé à cette erreur. Il faut cependant essayer de mieux saisir les canaux de transmission par lesquelles la crise sanitaire s’est inscrite pour infléchir l’accumulation du capital et faire remonter à la surface ses problèmes actuels. Il y en a eu plusieurs, et une partie d’entre eux était déjà à l’œuvre avant la mise en place de mesures anti-pandémiques significatives dans l’immense majorité des pays (hors Extrême-Orient)1. Le blocage du marché des bons du Trésor américains en fait partie.

1 – Éléments sur la structure du marché des US Treasuries

Pendant la deuxième semaine de mars 2020, un événement inédit s’est produit sur les marchés financiers internationaux : pour la première fois dans l’histoire on a assisté à une ruée vers le cash si violente qu’elle est allée jusqu’à entraîner une vente massive de Treasuries, et une pénurie internationale de dollar. Le choc a été si soudain que qu’est apparu « un manque de liquidité stupéfiant dans ce qui est souvent présenté comme le marché obligataire le plus profond et le plus liquide du monde »2. Comme nous le verrons, c’est d’abord cela qui a contraint la Réserve Fédérale (ou Fed) à des interventions d’ampleur inégalée.

Les bons du Trésor américains sont le moyen par lequel l’État fédéral finance ses déficits. À la veille de la crise-Covid, le total de ces émissions pesait environ 18.000 milliards de dollars, dont 3.500 milliards sont détenus par les ménages américains, 2.500 milliards par la Réserve Fédérale, 2.000 milliards par les banques et assurances et 3.000 par des gestionnaires non bancaires d’actifs financiers. Près de 7.000 milliards sont détenus à l’extérieur des États-Unis, par des banques centrales étrangères principalement3.

Normalement, les bons du Trésor américains sont pour les investisseurs le titre-refuge en cas de baisse des cours boursiers. Ils fonctionnent également comme « collatéraux » (actif de garantie) pour beaucoup d’autres actifs financiers. Les ventes massives qui ont eu lieu lors de l’éclatement de la crise-Covid constituent une première surprise. Mais ce n’est pas la seule. Car ces ventes ont été si massives que le marché n’a pas pu les absorber. Cela a été un véritable choc, qui – comme on le verra – accroît les incertitudes autour du rôle de monnaie mondiale du dollar.

Pour essayer de comprendre ce qu’il s’est passé, le passage par un certain degré de technicité est nécessaire.

1.1 – Les produits du marché

Il y a différents types de bons du Trésor selon leur maturité : bills (1 an), notes (2,5 ou 10 ans) et bonds (30 ans). Les bons du Trésor à long terme (30 ans) ont généralement le rendement le plus élevé. Qu’ils soient à court ou à long terme, leur prix et les taux d’intérêt associés varient généralement en fonction de l’évolution du cours des actions4. Lorsque le cours des actions est haussier, la demande se tourne vers les actifs risqués au détriment des titres plus sûrs et moins rémunérateurs (dont les bons du Trésor), ainsi que d’autres valeurs-refuge comme l’or ou le cash. Dans ces conditions, les prix des bons du Trésor descendent et les rendements augmentent. Inversement, lorsque le cours des actions est baissier – et a fortiori en conditions de crise – les investisseurs se détournent des actifs risqués en direction des bons du Trésor et autres « valeurs sûres » afin d’obtenir des actifs sans risque qui leur servent de réserve de valeur. C’est la « fuite vers la qualité » (flight to quality)5 qui se produit lors de toute crise financière. Plus la masse de liquidités qui circule sur les marchés financiers est grande, plus l’impact de ce mouvement est brutal.

Des produits dérivés de type futures associés aux Treasuries existent également. De même que pour d’autres actifs, les futures sont des contrats à terme engageant les opérateurs à l’achat ou à la vente d’un bon du Trésor à une date et à un prix déterminés. Ces produits sont généralement plus chers que les bons du Trésor eux-mêmes. Certains opérateurs financiers, les fonds spéculatifs (hedge funds) notamment, ont trouvé une manière d’exploiter la différence de prix entre les uns et les autres (nous y reviendrons).

1.2 – Les marchés primaire et secondaire, leurs acteurs

Le marché des Treasuries est double : il y a un marché primaire et un marché secondaire. Le premier est constitué par les ventes directes effectuées régulièrement par le département du Trésor dans des séances d’adjudications (il y en a eu 322 en 2019). Le Trésor propose de lever une somme déterminée et s’adresse au marché pour savoir quel taux d’intérêt il demande. Les bons du Trésor seront vendus à ceux qui proposent le taux d’intérêt le plus faible. Les principaux participants au marché primaire sont les primary dealers, c’est-à-dire un certain nombre de grandes banques systémiques et autres institutions financières privées (y compris filiales américaines de sociétés étrangères) auxquelles le Primary Dealers Act (1988) confère le rôle d’intermédiaires privilégiés6. Ce sont eux qui effectuent la plus grande partie des achats sur le marché primaire. Au début des années 2000 ils totalisaient environ 80% des achats sur ce marché. Il est possible que le pourcentage ait quelque peu changé depuis, mais pas dans de proportions significatives.

Les primary dealers participent également au marché secondaire, où d’autres acteurs (notamment la Fed) interviennent à l’achat et à la vente. En 2019, ce marché représentait une moyenne de 600 milliards de dollars de transactions par jour. Sa profondeur – la capacité à absorber des ordres de vente ou d’achat importants sans variation de prix trop sensible – et sa liquidité – la facilité avec laquelle il est possible à tout moment de trouver des acheteurs/vendeurs quel que soit le volume de la transaction envisagée – restaient sans commune mesure par rapport aux autres marchés obligataires. Le second plus important marché obligataire du monde par taille, liquidité et profondeur est celui des mortgage backed securities (MBS), les titres adossées à des créances hypothécaires dont le marché s’était effondré en 2007. Il pèse environ la moitié de celui des bons du Trésor américains.

La Réserve Fédérale module ses achats (et également ses ventes) en fonction de ses objectifs de politique monétaire, et notamment du Fed funds rate (FFR), le taux d’intérêt directeur. Le FFR est le taux d’intérêt auquel les banques prêtent overnight7, sur le marché interbancaire domestique, les excédents de réserves (par rapport au montant de réserves obligatoires) qu’elles détiennent auprès de la Fed. Avant la crise de 2008, celle-ci ne fixait pas le FFR directement, mais indirectement par des opérations d’open market, c’est-à-dire d’achat-vente généralement temporaires de bons du Trésor sur le marché repo8. Ces opérations influent sur la masse de liquidités présentes dans le système bancaire et, par ricochet, sur le FFR. On sait que la crise de 2008, et la politique monétaire du quantitative easing (QE) de la Fed qui s’en est suivie, ont changé un peu la donne. La part de la Fed dans les achats sur le marché secondaire des bons du Trésor a fortement augmenté. Ses programmes d’achats massifs, entre 2009 et 2014 (QE 1, 2 et 3), répondent à l’approfondissement du déficit budgétaire fédéral et ont pour effet de maintenir le prix des bons du Trésor élevé (ce qui contribue à maintenir leur statut de réserve de valeur). En outre, depuis 2013, la Fed contrôle le FFR de façon plus directe, via un ensemble de taux administrés, et n’a plus besoin de procéder à des opérations d’open market. Néanmoins, depuis 2015, et jusqu’à la crise-Covid exclue, la Fed poursuivait – non sans hésitations (cf. QE 4, septembre 2019) – son objectif de normalisation : fin du QE et remontée du FFR. Cela revenait à rendre aux primary dealers leur rôle prépondérant sur le marché secondaire. Un retour à la normale assez éphémère, comme on le verra.

En temps normal, les primary dealers sont donc à proprement parler ceux qui structurent l’ensemble du marché. Ils sont l’interface entre le marché primaire et le marché secondaire. Ce sont eux qui fixent le prix des Treasuries sur ce dernier. Tous les jours, ils affichent les prix auquel ils sont prêts à en acheter (bid) ou à en vendre (ask). Le différentiel entre les deux, le bid-ask spread, représente le profit commercial que les primary dealers visent sur ces opérations. Comme on l’a vu plus haut, leurs clients – que ce soit des fonds d’investissements, d’autres banques, ou même la Fed – tendent à acheter ou à vendre selon les aléas des marchés boursiers. Si le montant total des achats des primary dealers est plus important que celui de leurs ventes, cela entraîne la constitution d’un stock dans leur bilan, plus ou moins grand selon la conjoncture9.

Il découle de ce qui précède que beaucoup d’acteurs du secteur bancaire et financier dépendent de la capacité et de la disponibilité des primary dealers à leur acheter des Treasuries lorsqu’ils ont besoin de convertir ces derniers en d’autres actifs, ou à leur en vendre dans le cas contraire – ce qui se fait sans à-coups en temps normal. Il faut encore préciser que le rapport entre la hausse des cours boursiers et la baisse de prix des Treasuries (ou inversement) n’est pas de causalité, mais plutôt de corrélation, car la politique monétaire de la Fed y joue un rôle fondamental. Toujours est-il qu’en cas de baisse subite des autres actifs, les opérateurs vont rechercher la qualité et acheter d’importantes quantités de bons du Trésor américains. En principe…

Car c’est là qu’intervient le choc majeur de mars 2020. Le fait nouveau, ce n’est pas qu’une telle fuite ait eu lieu, mais qu’elle se soit faite aux dépens de l’actif refuge par excellence que sont les Treasuries – ce qu’il faudra expliquer. Pour l’instant, limitons nous à souligner que les réformes réglementaires adoptées suite à la crise financière de 2008-2009 (Dodd-Franck Act aux États-Unis et Bâle III à l’international) ont réduit la capacité de stockage des primary dealers, notamment en raison des nouvelles exigences requises en matière de ratio de solvabilité (rapport entre crédits et fonds propres) et de ratio d’effet de levier (rapport entre fonds propres et total des actifs). Depuis l’adoption de Bâle III aux États-Unis, ce dernier ratio est encadré par le Supplementary Leverage Ratio, SLR dans ce qui suit. Rappelons qu’en 2008 beaucoup de grandes banques s’étaient avérées sous-capitalisées. Aussi modérées que soient ces nouvelles règles, il faut croire qu’elles n’ont pas été totalement ineffectives, puisque l’administration Trump s’y est attaquée, en assouplissant le Dodd-Franck Act en 2018 (mais sans pouvoir toucher à Bâle III), puis en promettant de le supprimer définitivement (ce qui ne se fera pas finalement). Quoi qu’il en soit, on entrevoit ici un premier problème que ces règles posent au sein du système tel qu’il est : l’exigence d‘amélioration de la stabilité des banques systémiques a amené à limiter la quantité de créances dans leurs bilans10, en rendant plus cher leur détentions au-delà d’un certain seuil ; mais dans un système financier saturé de créances, cela ne va pas sans engendrer des effets pervers. Dans le même temps, l’accroissement des déficits fédéraux depuis 2008 a entraîné une augmentation significative de la quantité de bons du Trésor négociables (marketable) sur le marché11. Les baisses d’impôts sous Trump ont encore alourdi le problème. Les bilans des grandes banques n’ont donc pas pu évoluer en conséquence. C’est cette divergence qui a été dévoilée par la crise-Covid.

2 – Que s’est-il passé en mars ?

Après avoir donné quelques éléments nécessaires pour comprendre le fonctionnement du marché des bons du Trésor américains, revenons aux faits et essayons de reconstruire ce qu’il s’est passé en mars 2020.

2.1 – Blocage et sauvetage du marché des Treasuries

Fin 2019-début 2020, les marchés financiers sont euphoriques. L’indice S&P 500 poursuit sa montée de façon quasi-ininterrompue depuis 2009 (voir graphique 1), bien que de nombreux analystes prévoient la fin prochaine du cycle, le plus long dans l’histoire des États-Unis. Le 19 février, le cours des actions atteint un pic historique. Depuis quelques années déjà, les primary dealers ont absorbé des stocks considérables de bons du Trésor. En effet, les investisseurs préféraient vendre les titres sûrs mais faiblement rentables pour profiter de la hausse régulière des cours boursiers.

Graphique 1 : évolution de l’indice S&P 500 (2008-2020)

Source : tradingeconomics.com

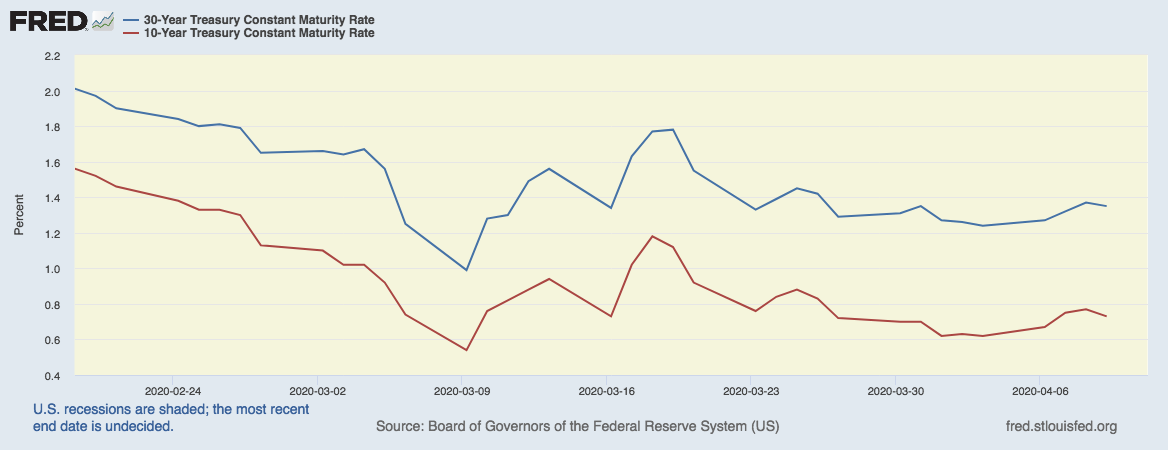

Le 3 mars la Fed introduit une première baisse du FFR (-0,5%) pour contrer les conséquences éventuelles de l’urgence sanitaire dont on a du mal à prévoir l’impact. Entre-temps, le rendement des bons du Trésor à 10 ans passe déjà en dessous de 1%, tandis que celui des bons du Trésor à 30 ans est stable depuis une semaine autour de 1,64-1,65 %.

Le 5 mars les marchés financiers commencent à chuter. Entre le jeudi 5 mars et le lundi 9 mars, l’indice S&P 500 baisse de plus de 12 %. Pour l’instant le cours des actions et les rendements des bons du Trésor continuent à évoluer en parallèle : le 6 mars le rendement des bons à 10 ans tombe à 0,73%, celui des bons à 30 ans à 1,25%. La baisse se poursuit pendant les deux jours suivants, ce qui montre bien que la demande de Treasuries est forte. Les opérateurs cherchent la qualité.

Le lundi 9 mars commence la guerre des prix du pétrole. La ruée vers les Treasuries semble générale. Leur prix monte fortement en même temps que les rendements s’effondrent à un niveau jamais atteint par la passé. Les rendements de l’ensemble des différentes maturités passent en dessous de 1%, et de beaucoup : celui des bons à 30 ans tombe à 0,7, celui des bons à 10 ans à 0,31%. « Jusqu’ici tout va bien », on assiste simplement à l’exacerbation d’un scénario bien connu.

Mais au cours de ce même 9 mars, tout d’un coup, le scénario s’inverse (voir graphique ci-dessous). Le prix des bons du Trésor commence à chuter, tandis que les rendements repartent à la hausse (0,99% pour les bons à 30 ans, 0,54% pour les bons à 10 ans). Autrement dit, tout le monde se met à vendre : les opérateurs cherchent exclusivement des dollars cash. Le lendemain, le rendement des bons à 10 ans monte à 0,76%, celui des bons à 30 ans à 1,28%. Un analyste financier commente : « Ce genre de fluctuations soudaines n’arrive pas aux bons du Trésor à long terme. J’entends cela littéralement. Depuis que le département du Trésor a commencé à émettre des obligations à 30 ans dans les années 1970, des mouvements d’une telle ampleur dans l’espace de deux jours ne s’étaient jamais produits »12.

Graphique 2 : Évolution du rendement des bons du Trésor USA à 10 ans et à 30 ans

sur le marché secondaire (19 février-1° avril 2020)

Le mercredi 11 mars 2020, lorsque l’Organisation Mondiale de la Santé qualifie officiellement la Covid-19 de pandémie, les marché financiers réagissent fortement. Sur le marché des bons du Trésor américains, les prix continuent à baisser. Les ventes sur le marché secondaire sont si élevées que les primary dealers ne peuvent plus en absorber dans leurs stocks. Ils sont débordés par les ordres de vente. Le marché est clairement dysfonctionnel : il perd sa profondeur et sa liquidité. Les jours suivants, certains indices boursiers vont connaître de multiples chutes historiques et la recherche de cash est générale. La disponibilité de dollars sur le marché international des devises est complètement asséchée.

Le 12 mars, la Fed annonce une première intervention sur le marché repo pour désengorger les bilans des primary dealers : elle propose de leur acheter des bons du Trésor que ceux-ci devront lui racheter à terme. La somme totale de ces facilités sur le marché repo s’élève à 1500 milliards de dollars (500 en overnight13 + 500 avec un terme d’un mois + 500 avec un terme de trois mois). Mais les primary dealers ne sont pas preneurs. On peut imaginer que la forte pression à la vente des Treasuries les retient de s’engager dans des accords qui les obligeraient à racheter sous peu (et trop cher?) les bons du Trésor que la Fed leur achèterait. Mais surtout, à cause du SLR (découlant des règles de Bâle III – voir plus haut), le gonflement de leur bilan comporterait pour eux des coûts supplémentaires. La tendance à la baisse des prix des Treasuries se poursuit jusqu’au vendredi 13 mars : ce jour-là, en fin de journée, le rendement des bons à 10 ans est de 0,94%, celui des bons à 30 ans est de 1,56%. Les bid-ask spreads affichés, ainsi que les indicateurs de volatilité, sont montés à un niveau jamais atteint depuis la crise de 2008.

Le 15 mars, un dimanche, la Fed introduit une deuxième baisse de 0,5% du FFR, ce qui le ramène à presque zéro. Elle prend également acte du dysfonctionnement complet du marché des Treasuries et se décide à remplacer les primary dealers sur le marché secondaire. Tenant compte de l’échec de son initiative du 12 mars sur le marché repo, elle annonce qu’elle va racheter 500 milliards de bons du Trésor. Vraisemblablement, c’est peu par rapport au volume des ordres de vente, puisque cinq jours plus tard elle a déjà absorbé plus de 50% de ce montant (275 milliards)14. À partir du 16 mars, le prix des Treasuries repart à la baisse. Ils vont continuer à reculer pendant les trois-quatre jours suivants.

Le soir du 17 mars, la Fed annonce la mise en œuvre du Primary Dealer Credit Facility (PDCF). Selon les analystes, c’est à ce moment que le stock des primary dealers recommence à augmenter. En effet, le PDCF offre aux primary dealers des prêts au jour le jour et à terme pouvant être garantis par divers actifs. Mais rien n’y fait : pour les bons du Trésor à 10 ans, le rendement passe de 0,73% à 1,18% du 16 au 18 mars : pour ceux à 30 ans, il passe de 1,34 % le 16 mars à 1,78 % du 16 au 19 mars. Autrement dit, les prix continuent de baisser. L’effet du PDCF n’est pas sensible.

Le 23 mars, la Fed supprime le plafond de 500 milliards de son programme de rachats de Treasuries du 15 mars. Elle annonce donc qu’elle va racheter sans limite. En même temps, elle commence à acheter des obligations corporate, sur les marchés secondaires (Secondary Market Corporate Credit Facility) et primaire (Primary Market Corporate Credit Facility). Ce n’est qu’à partir de cette date que le retour à la normale se met progressivement en place sur le marché des Treasuries.

Il a donc fallu deux semaines pour que la Fed trouve le moyen de rétablir (et encore pas complètement) le marché des bons du Trésor dans les conditions de liquidité et de profondeur qui en faisaient en même temps la source de financement des déficits de l’Etat et la garantie de sécurité réclamée par les investisseurs partout dans le monde. L’alerte a été chaude.

Le 1° avril, la Fed introduit une dernière mesure : elle assouplit la règle du SLR. Cela revient à exempter temporairement (jusqu’au 31 mars 2021) les bons du Trésor des exigences requises dans les bilans des banques en matière de ratio d’effet de levier.

2.2 – Causes sous-jacentes

Dans les mouvements que nous venons de décrire, le retournement qui s’effectue à partir du 9 mars doit attirer notre attention. Le même jour, les Treasuries voient leurs prix monter, puis descendre brusquement – ce qui veut dire qu’il y eu d’abord achat, puis vente de la part des investisseurs. Et il a suffi des ordres de vente d’un seul jour pour mettre les primary dealers hors-jeu et bloquer le marché financier le plus liquide et le plus profond du monde. C’est dire le caractère incroyablement massif de ces ventes. Mais qu’est-ce qui a poussé les investisseurs à se détourner ainsi des bons du Trésor ? C’est, nous l’avons dit, la recherche effrénée de cash.

La principale cause sous-jacente renvoie à la baisse de rentabilité des entreprises non financières, aux États-Unis et dans le monde, déjà bien installée avant la crise-Covid, mais exacerbée par les débuts de l’urgence sanitaire. Il faut savoir que le marché américain des obligations corporate, d’une taille de près de 10.000 milliards de dollars, constitue la principale source de financement des grandes entreprises. Ce marché s’est beaucoup élargi au fil de la dernière décennie (il pesait 6.600 milliards de dollars en 2008). Et si l’on y ajoute les PME, on arrive à 15.500 milliards de dollars de dettes. Dans Le Ménage à trois de la lutte des classes (Asymétrie 2019, chapitre 9), nous avons vu à quel point la qualité de ce marché s’est dégradée au fil des années. Dans l’Épisode 1 du présent feuilleton nous en avons rappelé la cause, à savoir la multiplication des entreprises-zombie. Or, dès février, de nombreuses entreprises, zombie ou non, ont été confrontées à une baisse ultérieure de leurs profits, ce qui a entraîné d’abord une fuite « normale » des investisseurs vers la qualité, y compris vers les bons du Trésor. Mais ensuite, le risque de déclassement généralisé de la qualité de leurs dettes, la crainte qu’une augmentation des taux d’intérêt leur soit imposée et les pousse à des défauts de paiement, voire le simple souci de renforcer leur trésorerie avant le credit crunch éventuel, ont amené de très nombreuses entreprise qui émettent des obligations corporate à tirer à fond sur les lignes de crédit qu’elles avaient auprès des banques15. Il est probable que les frackers, entreprises du pétrole et du gaz de schiste, ont joué un rôle important dans cette affaire, compte tenu du surendettement qui caractérise le secteur aux États-Unis depuis des années (300 milliards de dettes en 2019 selon certaines estimations) et des répercussions immédiates que l’annonce de la guerre des prix pétroliers a pu avoir sur la notation de leurs dettes16. On sait cependant que la course à la liquidité de la part des entreprises non financières est allée bien au-delà des frackers et des PME en général. Par exemple, il semble que Boeing – déjà lourdement endetté – ait tenté de tirer d’un seul coup les 13,8 milliards de dollars de crédit renouvelable mis à sa disposition par un groupe de banques. Tout cela fait que certaines banques, en dehors du cercle des primary dealers, ont dû vendre beaucoup de bons du Trésor pour satisfaire cette demande précipitée de cash. À partir de là, les autres gestionnaires d’obligations d’entreprises non-financières (investisseurs non bancaires, du shadow banking notamment, etc.) ont été à leur tour entraînés dans la panique. Pour faire face au retrait de fonds, ils se sont également lancé dans ruée vers le cash, en vendant massivement leurs bons du Trésor.

Deux facteurs secondaires de nature strictement financière se sont combinés pour grossir la boule de neige engendrée par le secteur de la dette corporate. Le premier concerne l’activité des fonds spéculatifs. Ces fonds représentent un segment important de la demande de Treasuries sur le marché secondaire. Leur pratique consiste à prendre des positions acheteuses (long) sur des titres considérés sous-évalués et des positions vendeuses (short) sur des titres surévalués. Une stratégie répandue depuis 2017 notamment, dite basis trade, consiste à exploiter les différences de prix entre les bons du Trésor et les futures basés sur ces mêmes bons, ce qui nécessite d’énormes quantités de leverage (effet de levier) pour transformer de petits écarts (moins de 10 centes sur 100 $) en profits significatifs et relativement réguliers. En leur achetant des bons du Trésor ou des futures pour les leur revendre aussitôt, ils se servent donc sans cesse des capacités de stockage des primary dealers pour faire des paris sur les cours des uns ou des autres et faire évoluer ces cours conformément à leurs paris17. Or, le renversement des cours dans la journée du 9 mars a pris les marchés à contre-pied. Confirmés dans un premier temps que la fuite vers la qualité allait faire monter le prix des bons du Trésor, réduisant ainsi le spread entre ces derniers et leurs futures, les fonds spéculatifs se sont trouvés contredits le même jour. Le fuite vers la qualité s’est transformée en fuite éperdue vers le cash : même les Treasuries ont dû être vendus pour des dollars. Croyant à une fuite « normale » vers la qualité, ces fonds avaient emprunté sur une base overnight des centaines de milliards de dollars sur le marché repo pour parier sur la réduction des spreads. Cela a déclenché des appels de marge. Pour un investisseur, un appel de marge consiste en une demande de garanties supplémentaires de la part d’une chambre de compensation, qui oblige à un versement de fonds supplémentaires afin de garder ouvertes les lignes de crédit que l’investisseur utilise pour ses opérations. Les fonds spéculatifs ont donc dû, eux aussi, se précipiter sur le cash pour répondre aux appels de marge.

À cela, on peut encore ajouter que des banques centrales étrangères, celles des pays producteurs de pétrole notamment, ont vendu des quantités importantes de Treasuries pour soutenir leurs propres devises et contrer la baisse probable des recettes sous l’effet de la guerre des prix pétroliers. Ainsi, pour s’en tenir aux pays producteurs de pétrole détenteurs de Treasuries, le montant total de bons du Trésor américains détenus par l’Arabie Saoudite est passé, de mars à avril 2020, de 159,1 à 125,3 milliards de dollars ; celui du Royaume-Uni, de 469,7 à 429,2 milliards de dollars ; celui du Brésil, de 264,4 à 259,5 milliards de dollars ; celui de la Norvège de 98 à 93,2 milliards de dollars. Par ailleurs, on remarque des baisses analogues, sur la même période, pour des pays qui ne sont pas producteurs de pétrole, comme la France (de 156 à 137,7 milliards de dollars) ou l’Italie (de 44,8 à 41,5 milliards de dollars). Dans l’ensemble, la masse de bons du Trésor détenus à l’étranger est passée, au cours du mois de mars, de 7066 à 6810 milliards de dollars environ, soit une baisse de 250 milliards (-3,6%), ce qui est beaucoup pour un laps de temps aussi court.

Essayons de récapituler : les bons du Trésor américains ont longtemps été considérés comme le placement financier le plus sûr du monde par tous les opérateurs bancaires et financiers. Ce statut de réserve de valeur a été remis en question lorsque la crise-Covid a déclenché une course à la liquidité de la part des émetteurs de dette corporate, qui s’est rapidement transmise à toutes sortes d’investisseurs financiers. À partir du 9 mars, « la recherche du cash est ainsi devenue la préoccupation exclusive de toutes les catégories d’investisseurs financiers, qui ont vendu massivement des obligations publiques en dollars dites sûres »18. Le volume de leurs ordres de vente de bons du Trésor a rapidement dépassé la capacité des primary dealers à servir d’intermédiaires sur le marché. Pendant plusieurs jours de panique, les prix des bons du Trésor ont chuté et les rendements ont fortement augmenté. Par moments, les écrans des traders étaient vides : les prix et les rendements n’étaient même plus affichés19. Ne pouvant plus coter même provisoirement, faute d’acheteurs, les produits, le marché des bons du Trésor faisait preuve d’une illiquidité inconcevable jusqu’alors, et menaçante d’une dépréciation ultérieure et accélérée des Treasuries. La vieille idée selon laquelle ceux-ci resteraient toujours une valeur-refuge fiable en cas de crise financière s’est trouvée ainsi remise en question. À partir du 16 mars la Réserve fédérale a acheté 1.000 milliards de dollars en bons du Trésor en trois semaines, puis a continué à acheter des volumes élevés jusqu’à la fin avril au moins, en renonçant à tout plafonnement de ses programmes d’achat. En moins de deux mois, son portefeuille de bons du Trésor est passé de 2500 à 4000 milliards environ. Elle a également offert un financement à court terme sans contrainte pour les stocks des primary dealers et a exempté les bons du Trésor des exigences requises dans les bilans des grandes banques en matière de capitalisation. Par ailleurs, ses interventions ont été également considérables sur d’autres marchés financiers (MBS, obligations corporate, etc.). Fin avril, l’ensemble de ces mesures avaient calmé le marché des bon du Trésor américains20. Bien que la Fed ait été en mesure d’en rétablir la liquidité, la situation critique de ce marché s’est donc clairement manifestée.

3 – Les embarras du dollar-roi

La première considération qui s’impose porte sur la connexion étroite qui lie la crise du marché de la dette publique américaine à celle de la dette corporate (entreprises non financières). On a vu que c’est à partir du risque de déclassement d’obligations et de défauts de paiement sur un marché obligataire déjà fortement dégradé que le boule de neige qui va emporter d’autres acteurs (fonds spéculatifs, banques centrales étrangères, etc.) trouve son origine. De la même manière, malgré l’introduction du PDCF par la Réserve Fédérale du 17 mars, ce n’est qu’à partir du 23 mars, lorsque celle-ci annonce qu’elle va intervenir par des achats d’obligations corporate sur les marchés primaire et secondaire, que le marché des bons du Trésor américains se stabilise réellement. Ce constat est important pour ne pas perdre de vue l’état du rapport entre prolétariat et capital et le procès du production de la plus-value. La crise du marché des bons du Trésor n’est donc pas un accident financier mineur, mais un produit indirect de la baisse tendancielle du taux de profit, c’est-à-dire de la lutte des classes comme dynamique du mode de production capitaliste.

Or si les interventions de la Fed et d’autres banques centrales pour soutenir l’endettement des entreprises non financières s’efforcent de préserver de la faillite le plus grand nombre possible d’entre elles, et y compris les moins rentables, ces interventions ne sont pas pour autant une panacée. On sait que ces interventions n’empêchent pas de nombreuses PME de sombrer, quoique la majorité arrive pour l’instant à survivre. À moyen terme, de grosses faillites ne sont pas à exclure, notamment dans des secteurs fortement impactés par la crise-Covid comme le transport aérien, l’aéronautique ou l’automobile. Les conditions d’une nouvelle vague de panique sur les marchés obligataires sont appelées à revenir. On sait d’ailleurs que les facilités de crédit de la FED pour le secteur corporate ne s’appliquent que sur un sous-ensemble d’obligations – en fonction de leur notation, de leur échéance et de leur pays d’origine. Il sera donc intéressant de suivre le cours des obligations qui remplissent les conditions requises pour avoir accès à ces lignes de crédit, par rapport à celui des obligations qui en ont été exclues.

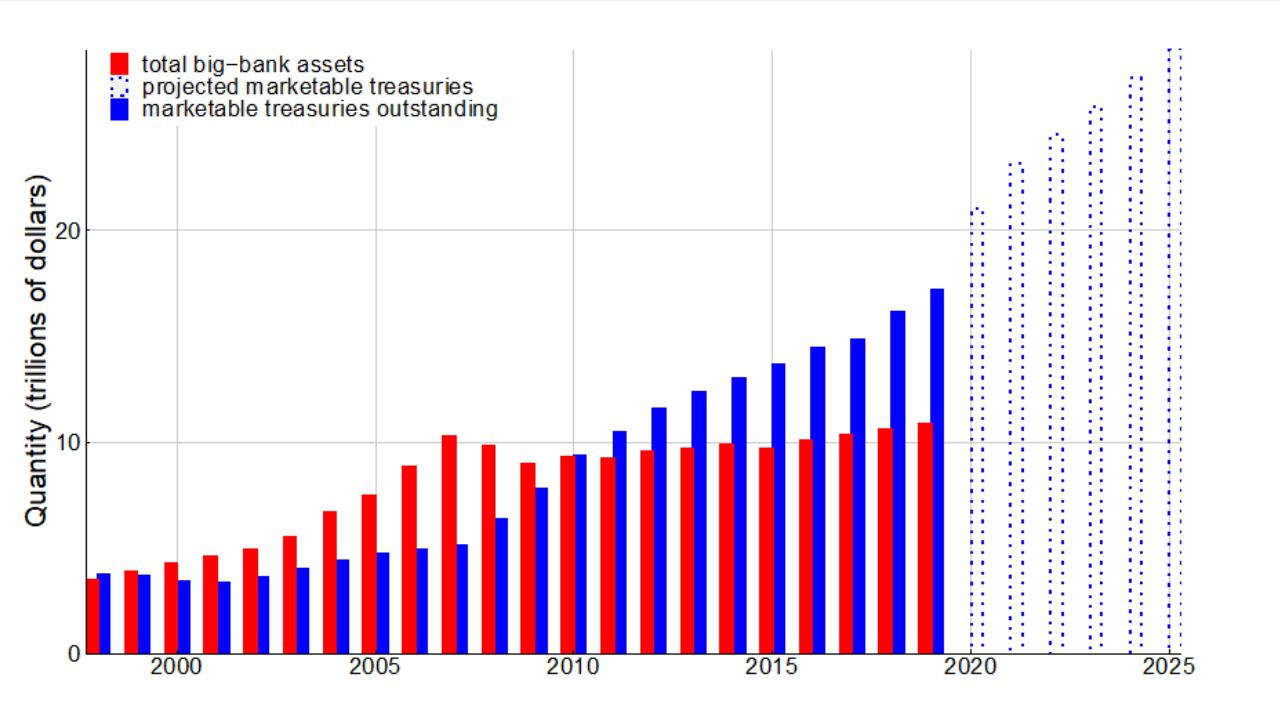

La deuxième considération est que le volume des transactions, déjà énormes sur le marché des Treasuries, ne pourra qu’augmenter avec la croissance massive de la dette fédérale américaine. Rien qu’au cours de 2020, l’encours des bons du Trésor américains négociables devrait augmenter d’environ 3.800 milliards de dollars. Dans l’espace de douze mois, on sera donc passé de 16.700 milliards en 2019 à 20.500 milliards de dollars à la fin de 2020. Cela va de pair avec l’augmentation très importante des déficits budgétaires – de 6,3% du PIB en 2019 à 18,7% en 2020 (chiffres FMI). Sauf réforme rapide du système financier, la taille du marché des bons du Trésor ne manquera donc pas de remettre en panne la capacité des primary dealers à servir d’intermédiaires sûrs sur leur propre bilan (notamment après l’arrivée à échéance de l’assouplissement du SLR), ce qui remettra encore plus profondément en cause le statut de valeur-refuge des bons du Trésor américain et la capacité de financement international de déficits fédéraux sans cesse croissants21. Le graphique 3 montre l’évolution du rapport entre le total des actifs des grandes banques américaines (comprenant donc un certain montant de bons de Trésor) et la quantité de bons du Trésor négociables sur le marché de 1998 à aujourd’hui, et y ajoute des projections sur l’augmentation ultérieure de cette quantité pour la période 2020-2025.

Graphique 3 : Évolution comparée des actifs des grandes banques et de la quantité de

bons du Trésor négociables (1998-2020)

Source : D. Duffie, op. cit.

On constate que depuis la crise de 2008 la première variable est restée à peu près stable, tandis que la seconde n’a pas cessé de croître, et qu’elle va vraisemblablement croître encore davantage.

Troisièmement, la crise-Covid constitue une étape décisive dans la remise en cause de l’impératif d’indépendance des banques centrales, et cela vaut a fortiori pour la Fed. Il faut bien rappeler – et A. Tooze a raison de le rappeler22 – ce que cet impératif signifiait : indépendance vis-à-vis des politiques gouvernementales des années 1960-1970, qui tendaient à trop promettre et à trop dépenser. Depuis la crise de 2008, la Fed a été amenée à mettre en place une politique monétaire expansive en achetant de quantités importantes de bons du Trésor. Néanmoins, avant la crise-Covid elle essayait encore de forcer l’État fédéral à mettre un frein à l’endettement public. Mais en 2020, la Fed est allée encore plus loin qu’en 2008, avec des interventions beaucoup plus massives sur le marché des bons du Trésor, et des interventions absolument inédites sur les fronts multiples du crédit aux entreprises corporate, aux PME, aux États fédérés, aux collectivités locales. Elle affirme désormais que l’État doit dépenser sans compter pour soutenir l’économie en crise, quels que soient les niveaux de dette et de déficit à atteindre. Son rôle pourrait croître encore dans l’éventualité d’une transition vers la « monnaie hélicoptère » (un quantitative easing directement versé dans les poches des entreprises et des consommateurs, ou de l’État, sans passer par le système bancaire) ou, simplement, d’une allocation plus sélective et politique du crédit, que ce soit pour la transition écologique ou la guerre qui vient.

Enfin, venons-en à l’avenir du système monétaire fondé sur le dollar en tant que tel. Depuis L’or et la crise du dollar de Robert Triffin (1962), la fin prochaine de la domination du dollar a été maintes fois annoncée… et toujours démentie. Il est vrai qu’en l’état actuel des choses, toute ruée vers la cash demeure ipso facto une ruée vers le dollar, ce qui oblige la Fed à assurer sa surabondance et semble contredire toute perspective de dé-dollarisation. Ainsi, à titre d’exemple, ces mêmes pays en voie de développement qui, en mars 2020, subissaient de plein fouet la fuite de capitaux américains investis à l’étranger, étaient tout de même obligés d’amasser des dollars pour se préparer aux conséquences économiques et sociales d’une telle fuite… Néanmoins, les problèmes du système monétaire actuel se cumulent, et on sait qu’au-delà d’un certain seuil la quantité se transforme en qualité. L’endettement extérieur demeure pour les États-Unis une nécessité vitale. Mais si, après mars 2020, les Treasuries n’inspirent plus confiance et ne sont plus une valeur-refuge, n’en découle-t-il pas que l’État fédéral américain est susceptible de faire défaut comme n’importe quel autre État surendetté de la planète ? Dans le même temps, la dollar reste pour le capital américain un outil de domination et de chantage économique hors pair. Est-il possible de conserver cet outil sans restaurer une certaine discipline budgétaire ? Cette exigence de discipline budgétaire est-elle conciliable avec l’agenda du nouveau gouvernement dans la gestion de la crise en cours ? Bien entendu, ces antinomies dans le statut du dollar, ces tensions antagoniques, sont aussi celles des capitaux américains entre eux, de leur marché domestique et de leurs débouchés extérieurs, de leurs intérêts selon qu’ils sont GAFAM ou non, importateurs ou exportateurs, archaïques ou modernistes, libertariens ou étatistes, proches ou lointains de l’establishment. Des intérêts antagoniques dans lesquels la Fed n’a pas (encore?) été amenée à choisir son camp. Et si l’impulsion décisive venait de l’extérieur ? Le doute qui plane sur la capacité des États-Unis à honorer leur dette extérieure ne manquera pas de donner des idées à tous les insatisfaits, nombreux par le monde, du dollar-roi. Des initiatives de dé-dollarisation, déjà à l’expérimentation à petite échelle, deviennent aujourd’hui plus vraisemblables à grande échelle. Par ailleurs, la possibilité qu’elles dégénèrent en conflits armés ne saurait être sous-estimée.

Conclusion

La crise des Tresuries de mars 2020 suggère que les limites du système-dollar, tel qu’il est issu de la crise du début des années 70 pourraient être prochainement atteintes. À cette époque-là, le dollar était devenu, selon la célèbre formule du secrétaire du Trésor de l’époque John Connally, « our currency, your problem » (notre devise, votre problème). Aujourd’hui il est désormais la monnaie d’une grande partie de la planète, mais n’est-il pas devenu un problème pour les États-Unis aussi ? La question mérite au moins d’être posée… en attendant que l’approfondissement de la crise tranche dans le vif. Pour l’heure, à travers la crise des Treasuries, nous avons vu les deux faces de la monnaie mondiale entrer en collision : cash (imprimé par la Fed) vs. Treasuries (vendus par l’État). Partant, nous pouvons avancer que la séquence de mars 2020 n’aura été que la répétition générale d’un drame qui doit encore être joué.

R.F. – B.A.,

décembre 2020

1 Pour mémoire, récapitulons brièvement les dates de début du confinement de la « première vague » dans les principaux pays qui l’ont adopté : Chine (Hubei) : 25 janvier ; Italie : 9 mars ; Autriche : 13 mars ; Espagne : 15 mars ; République Tchèque : 16 mars ; France : 17 mars ; États-Unis (Californie) : 19 mars ; Allemagne (Bavière) : 20 mars ; Argentine : 20 mars ; Israël : 22 mars ; Royaume-Uni : 23 mars ; Inde, 23 mars.

2 Brian Chappatta, Treasury Liqudity Dries Up. Fed Makes It Rain, 12 mars 2020; https://www.bloomberg.com/opinion/articles/2020-03-12/treasury-liquidity-dries-up-fed-makes-it-rain. Nous reviendrons plus loin sur les notions de profondeur et de liquidité d’un marché financier.

3 Jeffrey Chang, David Wessel & Joshua Younger, How Did COVID-19 Disrupt the Market for U.S. Treasury Debt, 1° mai 2020; https://www.brookings.edu/blog/up-front/2020/05/01/how-did-covid-19-disrupt-the-market-for-u-s-treasury-debt/

4 On parle alteernativement du prix ou du rendement des bons du Trésor. En effet, ceux-ci sont porteurs d’un taux d’intérêt fixe, mais leur prix varie sur le marché secondaire. Lorsque le prix baisse, le rendement augmente, et inversement quand le prix monte. Pour simplifier, nous utiliserons dans ce qui suit la variable prix.

5 Bruce Mizrach & Christopher Neely, The Microstructure of the US Treasury Market, Fed St. Louis Working Paper Series, avril 2008, p. 2.

6 Au printemps 2019, la liste complète des primary dealers incluait: Goldman Sachs, JP Morgan, Morgan Stanley, Citigroup, Wells Fargo, Barclays, HSBC, UBS, NatWest, Jefferies, TD, Amherst Pierpont, Cantor Fitzgerald, BMO, RBC, Bank of Nova Scotia, Deutsche Bank, Crédit Suisse, BNP Paribas, Société Générale, Daiwa, Mizuho, Nomura.

7 C’est-à-dire du jour au lendemain.

8 Repo = repurchase agreement. Transaction dans laquelle deux parties s’entendent simultanément sur deux transactions : une vente de titres au comptant suivie d’un rachat à terme à une date et un prix convenus d’avance. Cette opération représente une prise de pension des titres par le prêteur de cash et une mise en pension des titres par le prêteur de titres.

9 Jeffrey Chang, David Wessel & Joshua Younger, How Did COVID-19 Disrupt the Market for U.S. Treasury Debt, op. cit.

10 Cependant, plusieurs commentateurs considèrent l’impact de ce nouveau cadre prudentiel sur la stabilité financière comme négligeable. Par exemple, l’économiste Gaël Giraud, affirme que les données que les grandes banques présentent lors des séances d’audit de leurs bilans sont largement trafiquées (cf. https://lvsl.fr/gael-giraud-nous-sommes-probablement-a-la-veille-dune-nouvelle-crise-financiere-majeure/).

11 On appelle négociable un titre qui peut être librement vendu par son détenteur. À l’inverse, la cession d’un titre non-négociable implique l’autorisation d’un tiers. Les bons du Trésor dont nous traitons ici (bills, notes et bonds) sont tous négociables. Il existe néanmoins une catégorie marginale d’émissions du Trésor américain, les saving bonds, qui n’est pas négociable.

12 Brian Chappatta, U.S. Treasuries Are Not Supposed To Trade Like This, 10 mars 2020 ; https://www.bloomberg.com/opinion/articles/2020-03-10/u-s-treasuries-are-not-supposed-to-trade-like-this

13 Une opération overnight sur le marché repo consiste à vendre ou à acheter un titre en s’engageant à inverser la transaction le lendemain. La majorité des transactions sur le marché repo s’effectue de cette manière.

14 Op. cit.

15 Michel Aglietta & Sabrina Khanniche, «La vulnerabilité du capitalisme financiarisé face au coronavirus», La Lettre du CEPII, n° 407, avril 2020.

16 Al Lewis, Corporate debt downgrades and defaults seen as “inevitable” following stock market’s steep slide, 9 mars 2020; https://www.cnbc.com/2020/03/09/corporate-debt-downgrades-and-defaults-inevitable-following-stock-markets-slide.html

17 Congressional Research Service, Treasuries and Repo in the Time of COVID-19, 20 juillet 2020; https://crsreports.congress.gov/product/pdf/IN/IN11461

18 Michel Aglietta & Sabrina Khanniche, op. cit.

19 Colby Smith & Robin Wigglesworth, US Treasuries: the lessons from March’s marlet meltdown, 29 juillet 2020; https://www.ft.com/content/ea6f3104-eeec-466a-a082-76ae78d430fd

20 Darrell Duffie, Still the World’s Safe Haven? Redesigning the U.S. Treasury Market After the COVID-19 Crisis, Hutchins Center Working Paper #62, juin 2020.

21 Darrell Duffie, op. cit.

22 Adam Tooze, The Death of the Central Bank Myth, 13 mai 2020; https://foreignpolicy.com/2020/05/13/european-central-bank-myth-monetary-policy-german-court-ruling/